Da quasi 10 anni Svethia è al fianco di migliaia di persone per aiutarle a ottenere ciò che spetta loro.

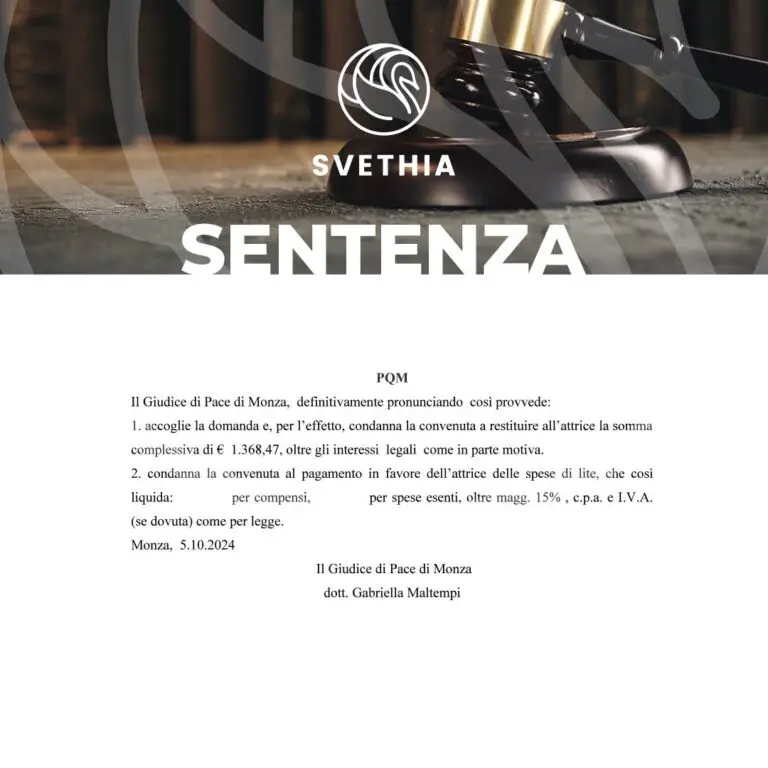

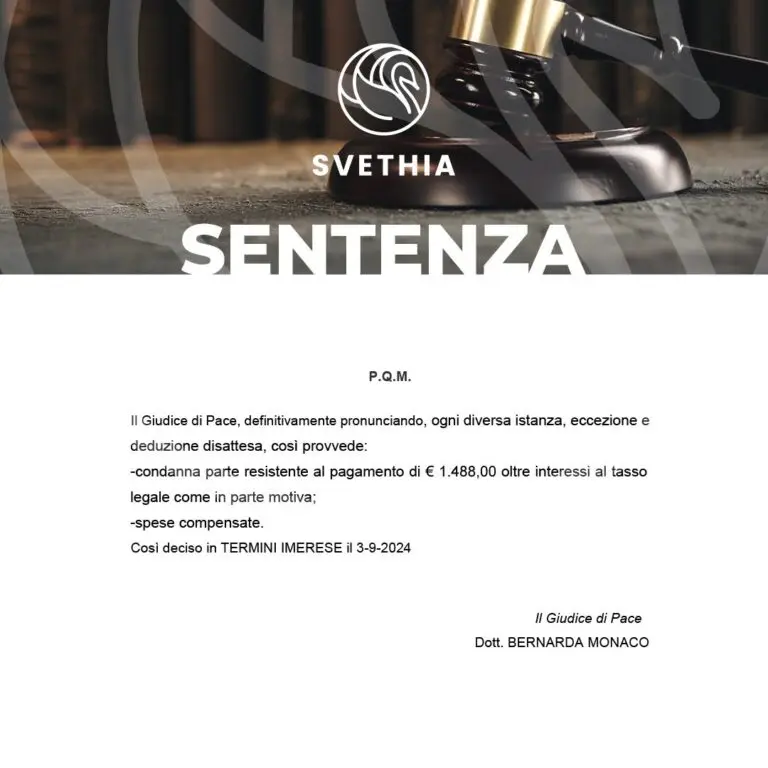

Fra le varie prestazioni che offriamo siamo il punto di riferimento per il rimborso della cessione del quinto, offrendo un servizio trasparente, senza anticipi e senza rischi per il cliente.

“Dietro ogni pratica c'è una storia.

Noi ci impegniamo a darle un lieto fine.”

Gianluca Moretti

Fondatore di Svethia

Come lavoriamo?

Ogni rimborso è un obiettivo che raggiungiamo con impegno e professionalità.

Step 1

Incarico e Analisi

Il cliente ci affida l’incarico, senza anticipi economici, e noi ci occupiamo di richiedere la documentazione necessaria alla banca.

Step 2

Conteggio e Reclamo

Step 3

Ricorso in ABF

Se necessario, portiamo avanti il ricorso presso l’Arbitro Bancario Finanziario, senza costi per il cliente.

Step 4

Procedura Giudiziale

Se indispensabile, quando la banca non ottempera alla decisione dell’ABF, ricorriamo in Tribunale per ottenere giustizia, sempre senza rischi per il cliente.

Perché scegliere SVETHIA

Nessun Anticipo

Esperienza Consolidata

Dal 2017, ci distinguiamo come leader nel rimborso della cessione del quinto, offrendo soluzioni efficaci e mirate.

Autorevolezza

Team Multidisciplinare

I nostri servizi

1. Rimborso della cessione del quinto

Hai estinto o rinnovato una cessione del quinto negli ultimi 10 anni? Potresti avere diritto a un rimborso.

- Richiediamo la documentazione necessaria.

- Eseguiamo i conteggi e gestiamo il reclamo.

- Procediamo, se necessario, con il ricorso in ABF o in Tribunale.

- TUTTO SENZA ANTICIPI DA PARTE TUA e nel caso la procedura dovesse avere esito negativo sosterremo noi le spese legali al posto tuo, senza che tu debba mai versare un centesimo.

Il nostro compenso è solo a risultato ottenuto.

2. Rivalutazione assegno di mantenimento

Ricalcoliamo il tuo assegno di mantenimento e recuperiamo gli arretrati fino a 5 anni.

- Ricalcoliamo GRATIS il tuo assegno.

- Richiediamo gli arretrati per tuo conto.

- Effetuiamo la gestione completa della pratica.

Ci paghi solo sugli arretrati recuperati, senza anticipi!

3. Sovraindebitamento

Soluzioni personalizzate per chi è sommerso dai debiti:

- Blocco pignoramenti, aste e ingiunzioni

- Azzeramento completo del debito (ex Legge3)

- Ristrutturazione di un piano di rientro sostenibile

- Ottenimento nuovamente dell’accesso al credito

La consulenza è gratuita.

La squadra che avrai al tuo fianco!

Ogni problema finanziario ha una soluzione, e noi siamo qui per aiutarti a trovarla.

Riprendi il controllo della tua vita finanziaria!

Non aspettare che la situazione peggiori: insieme possiamo costruire un futuro più sereno e stabile. Unisciti alle migliaia di famiglie che ci hanno già scelto come alleato di fiducia.

- Rimborso della cessione del quinto

- Rivalutazione dell'assegno di mantenimento

- Gestione e risoluzione del sovraindebitamento

Raccontaci il tuo caso. Inizia qui!

Scrivi una descrizione della tua situazione e uno dei nostri consulenti prenderà in carico il tuo caso rispondendo nel minor tempo possibile

La consulenza è gratuita

SVETHIA nasce dalla mia volontà di fornire un aiuto concreto ai consumatori nel rapporto con Banche e Finanziarie.

L’attività è nata nel 2017, quasi per caso, quando un mio cliente aveva avuto urgente bisogno di soldi ed era stato così costretto a rinnovare la sua cessione del quinto dello stipendio e, una volta chiusa la vecchia finanziaria, si era accorto che non gli era rimasto quasi più niente in tasca.

Questa sfida, superata con successo, si è trasformata in una missione: aiutare chi si trova nelle stesse situazioni, mettendo a disposizione competenze specialistiche e una profonda comprensione delle esigenze dei nostri clienti.

Oggi, Svethia è un punto di riferimento per:

- il rimborso delle cessioni del quinto estinte anticipatamente;

- la rivalutazione degli assegni di mantenimento;

- la gestione e risoluzione del sovraindebitamento.

Il nostro approccio si basa su tre pilastri fondamentali:

- trasparenza: lavoriamo con formule “zero anticipi e zero rischi”;

- professionalità: un team di avvocati, periti e commercialisti con competenze verticali in diritto bancario e familiare;

- risultati: oltre 10.000 famiglie assistite con successo

La nostra forza sta nella capacità di trasformare situazioni complesse in opportunità di riscatto finanziario, garantendo ai nostri clienti il recupero di ciò che gli spetta di diritto.

Scegliere Svethia significa affidarsi a chi ha vissuto le stesse difficoltà che stai affrontando tu, e ha costruito le competenze necessarie per superarle.

Il nostro obiettivo è garantire ai nostri clienti non solo una soluzione ai loro problemi, ma anche la serenità di sapere che i loro diritti sono protetti da professionisti che comprendono profondamente le loro esigenze.

Fondatore Svethia